12:27 - 16/08/2022

Bất động sản ‘đóng băng’, nguy cơ đổ vỡ dây chuyền

Không như trước đây, vốn chảy vào lĩnh vực bất động sản (BĐS) đang có biểu hiện suy yếu rõ rệt trên kênh tín dụng đến kênh trái phiếu doanh nghiệp (TPDN). 2 kênh vốn bị siết lại do nhiều yếu tố đang đẩy ngành này vào thế vô cùng khó khăn.

2 nguồn vốn chính bị siết

Trong tháng 7, thống kê của Hiệp hội Thị trường TP Việt Nam (VBMA), cho biết có 28 đợt phát hành TPDN riêng lẻ được công bố với tổng giá trị 18.661 tỷ đồng. Ngân hàng tiếp tục là nhóm ngành có khối lượng phát hành lớn nhất với 15.058 tỷ đồng (chiếm 81% tổng giá trị phát hành). Nhóm DN tài chính đứng thứ 2, chiếm 11,9% tổng giá trị phát hành.

Tháng 7 chỉ duy nhất DN BĐS phát hành trái phiếu riêng lẻ là CTCP Đầu tư kinh doanh BĐS Hà An, với giá trị 210 tỷ đồng, lãi suất 11%/năm.

Sự vắng bóng của DN BĐS trên thị trường TPDN gần đây không còn là chuyện bất ngờ. Trước đó, vào tháng 5 và 6 chỉ có 6 và 4 DN BĐS phát hành TPDN riêng lẻ, tháng 4 không có DN BĐS nào phát hành. Điều này diễn ra ngay sau khi các công ty thuộc Tập đoàn Tân Hoàng Minh bị hủy bỏ 9 đợt chào bán TP từ tháng 7/2021 đến tháng 3/2022 với tổng trị giá hơn 10.000 tỷ đồng.

Cũng từ thời điểm đó đến nay, nhóm BĐS từ vị trí dẫn đầu trên thị trường TPDN suốt quý 1 đã rớt xuống vị trí thứ 2 từ quý 2. Tổng cộng 7 tháng qua, nhóm này phát hành 44.881 tỷ đồng, trong khi cùng kỳ năm 2021 phát hành 75.800 tỷ đồng và cả năm 2021 đạt 214.440 tỷ đồng.

Theo ông Đỗ Bảo Ngọc, Phó Tổng giám đốc Công ty Chứng khoán Kiến Thiết, một số DN BĐS vi phạm quy định liên quan việc phát hành TPDN đã ảnh hưởng đến tâm lý nhà đầu tư, các DN phát hành ở thời điểm hiện tại và cả tương lai.

Cùng với đó, việc Chính phủ có thể sẽ sửa đổi quy định tại Nghị định 153/2020/NĐ-CP về chào bán, giao dịch TPDN riêng lẻ, sẽ khiến hoạt động phát hành TPDN trong quý 2 chững lại để chờ đợi các quy định mới.

Ngoài ra, còn có nguyên nhân từ việc NHNN tăng cường thanh tra, kiểm tra thực trạng và hoạt động đầu tư TPDN của các TCTD – trái chủ lớn nhất nhì thị trường – dẫn đến cầu mua TPDN sụt giảm.

Kéo theo hệ lụy các ngành khác

Theo Hiệp hội BĐS Việt Nam, đóng góp của thị trường BĐS trong GDP giai đoạn 2019-2021 khoảng 14%. Thị trường BĐS lan tỏa đến trên 40 ngành quan trọng khác của nền kinh tế, trở thành nhịp cầu nối cho các thị trường khác phát triển đồng bộ.

Khi nhu cầu sử dụng cuối cùng của ngành BĐS tăng 1.000 tỷ đồng, sẽ kích thích giá trị sản xuất của các ngành còn lại 772 tỷ đồng và lan tỏa tới giá trị tăng thêm 191 tỷ đồng. Các số liệu khác cũng cho thấy ngành BĐS tăng trưởng không chỉ có lợi cho chính nó, còn tạo ra hiệu ứng lan tỏa tới nền kinh tế quốc gia.

TS Cấn Văn Lực, thành viên Hội đồng tư vấn chính sách tài chính – tiền tệ quốc gia, đề xuất cho vay nhà ở là chủ trương cần thúc đẩy. Tạo điều kiện giúp các DN nói chung, DN BĐS nói riêng tiếp tục phát hành TPDN, thực hiện đầy đủ nghĩa vụ trả nợ sau. Đồng thời, cần có ứng xử phù hợp nhằm giảm thiểu rủi ro “domino” có thể xảy ra.

TS Hồ Quốc Tuấn, Đại học Bristol (Anh), cũng chia sẻ không thể không cho tín dụng vào BĐS, vì bản thân nhu cầu nền kinh tế khi xây dựng cơ sở hạ tầng sẽ thúc đẩy BĐS phát triển.

Cần nhìn vào bài học từ Trung Quốc, họ ước tính BĐS đóng góp khoảng 20-25% GDP, nhưng khi tiến hành siết lại mới thấy con số này lớn gấp nhiều lần, vì rất nhiều ngành kinh doanh khác “sống” trên hệ thống BĐS đó. Sự thất bại của Trung Quốc trong việc thực hiện quy tắc “3 lằn ranh đỏ” đã cho bài học cần phải lưu ý.

Về vấn đề này, TS Võ Trí Thành, chuyên gia kinh tế, cho rằng không nên siết tín dụng BĐS, thay vào đó chọn lọc dựa theo những đánh giá của phân khúc BĐS, nhu cầu thực của người dân và xã hội, phân biệt các vấn đề phức tạp, khó khăn của một số dự án điển hình, một số dự án lớn cần quan tâm.

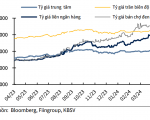

Đó là những khuyến cáo của chuyên gia, còn nhìn trên thực tế, yêu cầu của NHNN cũng tương tự và không nói sẽ siết chặt tín dụng BĐS. Thế nhưng, chính các NHTM đã quá mạnh tay cho vay BĐS, dư nợ tín dụng với lĩnh vực BĐS trong 5 tháng đầu năm 2022 lên đến 2,33 triệu tỷ đồng, tăng hơn 12% so với cuối năm ngoái, mức tăng cao nhất trong nhiều năm trở lại đây.

Nhiều vụ việc được đưa gần đây có thể thấy nhiều nhà băng vẫn tuyên bố kiểm soát tín dụng BĐS, nhưng thực chất họ vẫn đổ vốn khủng vào các dự án lớn, thậm chí cho vay sân sau là công ty BĐS. Đây là rủi ro tiềm ẩn cho cả hệ thống.

Phải tháo gỡ ngay

Thực tế, hiện nay thị trường BĐS đang rất khó khăn, các chuyên gia đang liên tục cảnh báo không nên quá gắt gao đối với tín dụng BĐS. Các dự án tốt cứ bơm vốn và kiểm soát chặt đối với dự án có vấn đề hay rủi ro. Vì các DN có dự án tốt đang cần tiếp sức nhưng không được bơm vốn có thể sẽ yếu đi, thậm chí có thể gây nguy cơ đổ vỡ dây chuyền, ảnh hưởng đến lao động cũng như các ngành nghề liên quan.

Song sự mạnh tay của NH trước đây đã dẫn đến hệ quả khi cơ quan quản lý “làm căng” để kiểm soát lạm phát, đảm bảo an toàn hệ thống, NH cũng không còn nhiều dư địa để cho vay đối với nhóm này, đẩy cả lĩnh vực BĐS vào thế khát vốn.

TS Trần Du Lịch, chuyên gia kinh tế, cho rằng nên chấn chỉnh thị trường TPDN, nhưng cần nhanh chóng tạo điều kiện để tiếp tục phát triển thị trường này, tạo nguồn vốn trực tiếp cho các DN BĐS, từ đó cân đối thị trường vốn, thị trường chứng khoán và tiền tệ.

Cụ thể, sửa và hoàn thiện Nghị định 153, quy định trách nhiệm tổ chức phát hành, kể cả trách nhiệm của công ty chứng khoán trong việc giới thiệu, giám sát. Đồng thời, phải có tiêu chí phát hành TPDN, không buộc phải có tài sản đảm bảo nhưng có các tiêu chí phải chặt chẽ, phù hợp hơn để DN xác định, đánh giá rủi ro.

Cuối cùng, cơ chế giám sát phải rõ ràng, đủ quyền lực, đủ rộng để các cơ quan có liên quan cùng giám sát, không phải riêng lẻ NHNN giám sát tín dụng, Bộ Tài chính giám sát TPDN, trong khi các thị trường có liên thông với nhau.

Theo Thiên Minh/SGGP-ĐTTC

Ý kiến của bạn về bài viết

Không có chức năng bình luận cho bài viết này